El periodo que comenzó en 2019 con la aparición del Covid-19, y que se vio agudizado a partir de 2022 con la subida de la inflación, ha llegado a su fin. La distribución española deja atrás una época de alta volatilidad y se adentra en la estabilidad, una característica que ha definido siempre a este sector. Ahora, toca enfrentarse a nuevos retos, como retener a un comprador que está recuperando sus viejos hábitos, identificar nuevos espacios de crecimiento y aprovechar el gran potencial del comercio electrónico.

Los datos con los que contamos confirman este diagnóstico. En los ocho primeros meses de este 2024 se ha suavizado el crecimiento en valor (+1,9) y ha bajado un 0,7% el consumo. Hay más cambios que ha traído el final de esta fase: se normaliza el crecimiento de la marca propia que se desacelera y se concentra en las cadenas de surtido corto, mientras que la tendencia de realizar cestas más frecuentes y pequeñas se revierte poco a poco.

Esto supone que los hogares visitan menos cadenas y vuelven a concentrar sus compras en su cadena principal. La consecuencia es que el 50% de la distribución ha perdido compradores respecto al año pasado.

La distribución se enfrenta a nuevos retos, siendo el principal retener al comprador en un entorno más complejo, identificando en este contexto cuáles son los espacios de crecimiento que tiene que abordar para tener éxito.

Y otro aspecto sobre el que tiene que trabajar intensamente es el desarrollo del comercio electrónico. Las cifras se lo demandan. En 2024 ha vuelto a crecer, pero las grandes cadenas solo aprovechan de promedio un 14,7% de sus e-shoppers. Un dato que demuestra el gran potencial de desarrollo que el ecommerce tiene aún por delante.

En resumen, es el momento de analizar cómo ha cambiado el comprador en estos últimos años e incorporar estos cambios a la estrategia de las distintas cadenas. Un claro ejemplo es que el 45% de la distribución organizada ya está en manos de hogares seniors sin hijos, mientras que las familias con hijos pierden peso.

Zoom sobre las principales cadenas

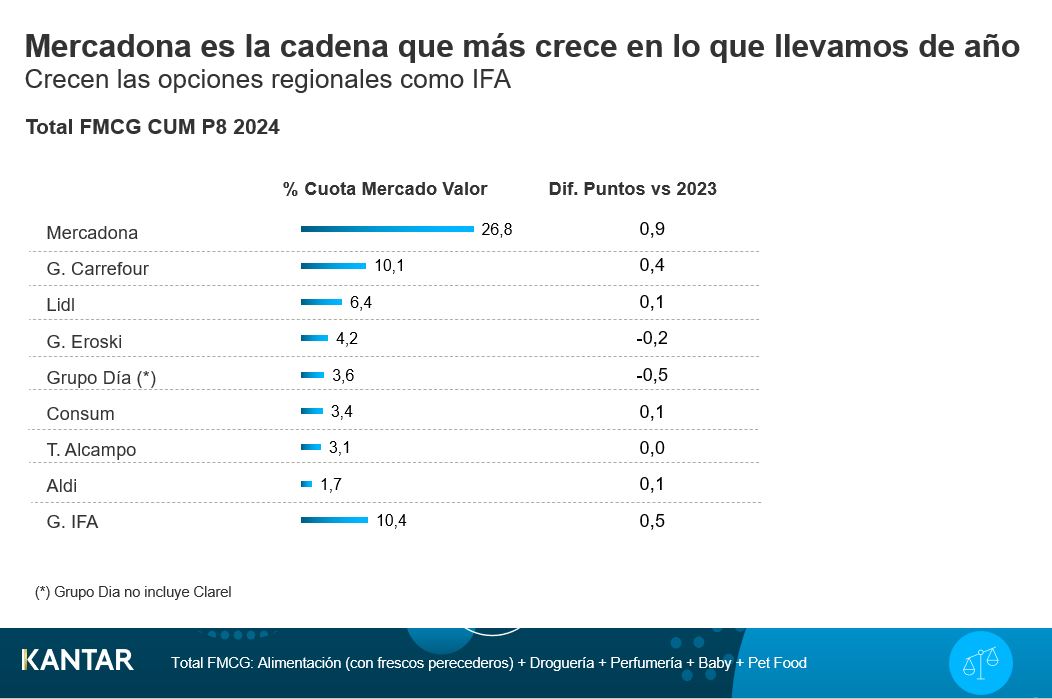

Mercadona (+0,9) lidera el crecimiento de la distribución española en los ocho primeros meses de 2024. Por detrás de ellos se sitúan con incrementos menores Carrefour (+0,4), Lidl y Aldi (+0,1 en ambas). Y en negativo Eroski (-0,2) y DÍA (-0,5).

El crecimiento que ha experimentado Mercadona presenta matices, ya que durante los dos primeros trimestres del año ha crecido pero, en cambio, en los meses de julio y agosto de 2024 presenta síntomas de desaceleración (-0,3).

Por su parte, Carrefour continúa con una tendencia positiva. Sin embargo, esta evolución se sostiene cada vez más en las secciones de frescos perecederos, sufriendo en el resto.

Lidl, en cambio, ha tenido un comportamiento contrario al de Mercadona. Empezó peor el año, pero recuperó cuota a partir del segundo trimestre, aumentando los hogares que lo eligen como una de sus cadenas habituales: 13,4% de la población, mientras que en 2019 apenas llegaba al 8,2%.

Aldi por su parte es la cadena que más ha aumentado su masa de compradores desde 2019 (más de dos millones), pero además en lo que llevamos de año consigue que compren con más frecuencia en sus tiendas.

En la parte negativa, Eroski sufre en su área de influencia por la doble presión que ejerce el desarrollo de las cadenas de surtido corto y la buena evolución de otros operadores regionales.

La evolución de DÍA continúa muy condicionada por la restructuración de su parque. No obstante, desde junio, y coincidiendo con que hace un año finalizó el traspaso de las tiendas a Alcampo, aparecen los primeros brotes verdes.

Los regionales, cada vez más protagonistas

Los supermercados regionales son los otros vencedores de este periodo. Ya suponen el 17,7% (+0,6) de la cuota de valor y se consolidan como una alternativa cada vez más recurrente, como demuestra que en este tipo de cadenas se realiza un 5% más de cestas en comparación con el año pasado. Crecen en todas las regiones del país, destacando Canarias (+1,3), Andalucía y la zona noroeste (+0,9) o Levante (+0,7). Su consolidación durante estos últimos años se produce con un importante trasvase desde el canal especialista, su apuesta por la proximidad y la marca del fabricante.